相続人や、相続人になる可能性がある方に向けて、自身が相続することになる不動産にかかる相続税の計算方法をご紹介します。

相続が発生する前に目安の相続税を計算し、いざという時に慌てることがないようにしましょう。

不動産にかかる相続税は、以下の計算式で割り出すことができます。

(①全ての相続財産の総額--②基礎控除額)×③相続税率=相続税額

以下、項目ごとに見ていきましょう。

「①全ての相続財産の総額」とは。不動産にかかる相続税の算出方法

相続時の財産に含まれるものは、土地や不動産だけではありません。・現金、有価証券

・自動車

・家財

・船舶

・骨董品、美術品

・宝石

・貴金属 etc.

これらも相続財産となり、相続税の対象です。

相続財産のなかでも、「土地」「建物」などの不動産は、その価値やかかる相続税を調べるには難しい印象があります。

今回は、知識がない方でも目安金額を計算する方法をご紹介しましょう。

相続税を計算するためには、相続した不動産の「相続税評価額」を算出し、その「相続税評価額」に税率をかけあわせます。相続税評価額とは、相続税や贈与税を計算するときの基準となる財産の価格です。まずは、相続税評価額の調べ方をご紹介します。

土地の相続税評価額の調べ方

・路線価が定められている土地路線価は国税庁のHPで調べることが可能です。

「路線価 - 国税庁」

こちらのページで、都道府県や市町村、番地などを選んでいけば、お持ちの土地周辺の地図が表示されます。 路線価が定められている場合は、土地が面している道路に、その土地の1㎡当たりの価格が千円単位で掲載されています。この価格に地積をかけることで、土地の評価額が計算できます。

例)

100㎡の土地の前面道路の路線価が20万円の場合...20万円×100㎡= 2,000万円

ただし、実際の土地の評価の際には、路線価に地形や周囲の状況、特殊な宅地に対する補正などが加味されます。そのため、土地の価格は実際には8割程度となります。(上記の例ならば1,600万円)

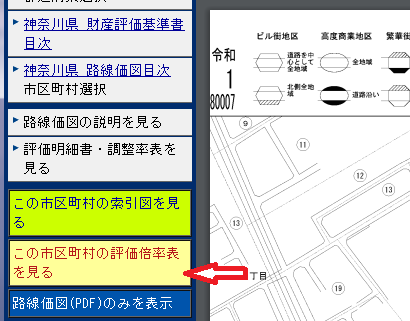

・路線価が定められていない土地(倍率方式)

(http://www.rosenka.nta.go.jp/main_r01/tokyo/kanagawa/prices/html/80007f.htmより・一部加工)

こちらに、宅地や田、畑などに分類されて倍率が表示されています。こちらの倍率に、毎年市町村から送られてくる「固定資産税の課税明細書」に記されている「固定資産税評価額」をかけると、土地の評価額が算定できます。

※なお、自宅の敷地として使用されている土地は、配偶者や同居の子といった相続人が相続した場合は評価額が80%減という大幅減になります。

建物の相続税評価額の調べ方

戸建てやマンションといった建物の相続税評価額は、基本的に町村から送られてくる「固定資産税評価額」がそのまま相続の評価額になると考えて下さい。※なお、土地・建物を他人に貸している場合は、上記とは別の計算が必要になります。

「②基礎控除額」の計算方法を解説

基礎控除額とは、相続が発生した場合に、財産の評価額のうち一定金額までは相続税の対象とならない(控除される)ものです。基礎控除額は、法定相続人(相続した財産を受け取る人)の数に連動します。

その計算方法は、以下のとおりです。

基礎控除額=3,000万円+(600万円×法定相続人の数)

3,000万円のまでの財産は相続税の対象から外れ、加えて法定相続人1人につき600万円が控除されます。

例)

法定相続人が配偶者と子供2人の場合

3,000万円+600万円×3=4,800万円

全ての相続財産の総額が4,800万円を超えない場合は、相続税は発生せず、相続税の申告は不要となります。

※相続財産の総額が基礎控除額を超えるものの、相続税法上の特例を適用することで基礎控除以下になる場合は、相続税の申告は必要ですが、相続税は発生しません。

「③相続税額」の計算方法を解説

相続税法上の特例等を考慮しても、相続財産の総額が基礎控除額を超える場合は、以下の方法で相続税額を計算することができます。相続税額=基礎控除額を超えた部分の遺産の総額×下記表の税率-下記の控除額

| 法定相続分に応ずる 取得金額 |

税率 | 控除額 |

| 1,000万円以下 | 10% | - |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

では、具体的な例で考えてみましょう。

例1)5,000万円の遺産を1人で受け取る場合

(課税される遺産の総額)1,400万円×15%(税率)--50万円(控除額)=160万円

したがって、相続税額は160万円となります。

相続人が1人ならばこのようにシンプルな計算となりますが、相続人が複数ある場合は少々複雑になってきます。

例2)1億円の遺産を配偶者と子供2人で受け取る場合

この5,200万円を、法定相続分で分配すると仮定します。法定相続分とは、亡くなった人が遺産の配分に関し遺言を残さなかった場合に、法律で定められている、遺産の割合のことです。詳しくは下記サイトをご覧ください。

「相続人の範囲と法定相続分|国税庁」

法定相続分の場合、配偶者には遺産の2分の1である2,600万円が、子供はそれぞれ4分の1の1,300万円が分配されます。配偶者と子、それぞれに相続税率を計算します。

配偶者:(課税遺産額)2,600万×15%(税率) --50万(控除額)=340万円

子:(課税遺産額)1,300万×15%(税率) --50万(控除額)=145万円

このうち、配偶者は税額軽減により最大1億6,000万円まで非課税となります。つまり、今回のケースでは配偶者は税金を支払う必要はありません。子はそれぞれ145万円ずつを支払うことになります。