2024年4月から実施される不動産登記法の改正では、相続による不動産の名義変更が義務化され、違反すると罰則が課されることになります。

改正する背景には、不透明な土地所有状況を明確にし、土地利用の活性化を図ることを目的としています。同時に、相続税法における生前贈与の加算期間の延長や、相続時精算課税制度の改正が行われ、相続税の計算方法にも大きな変更が加えられます。

2024年以降の不動産に関する法改正についてわかりやすく解説します。

相続登記の義務化

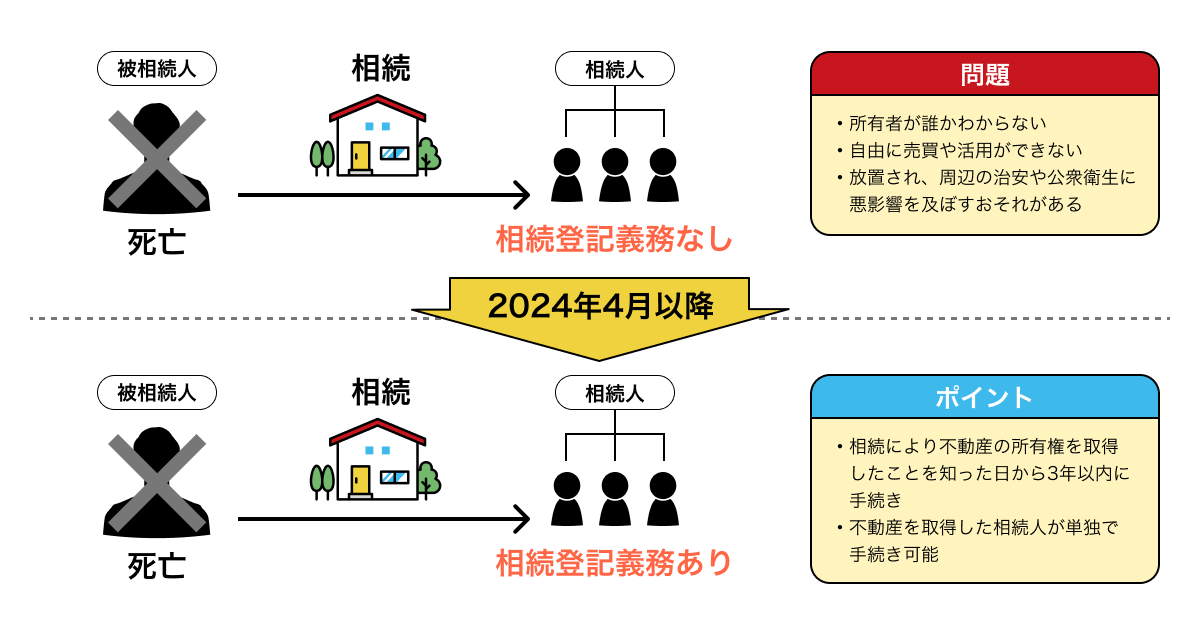

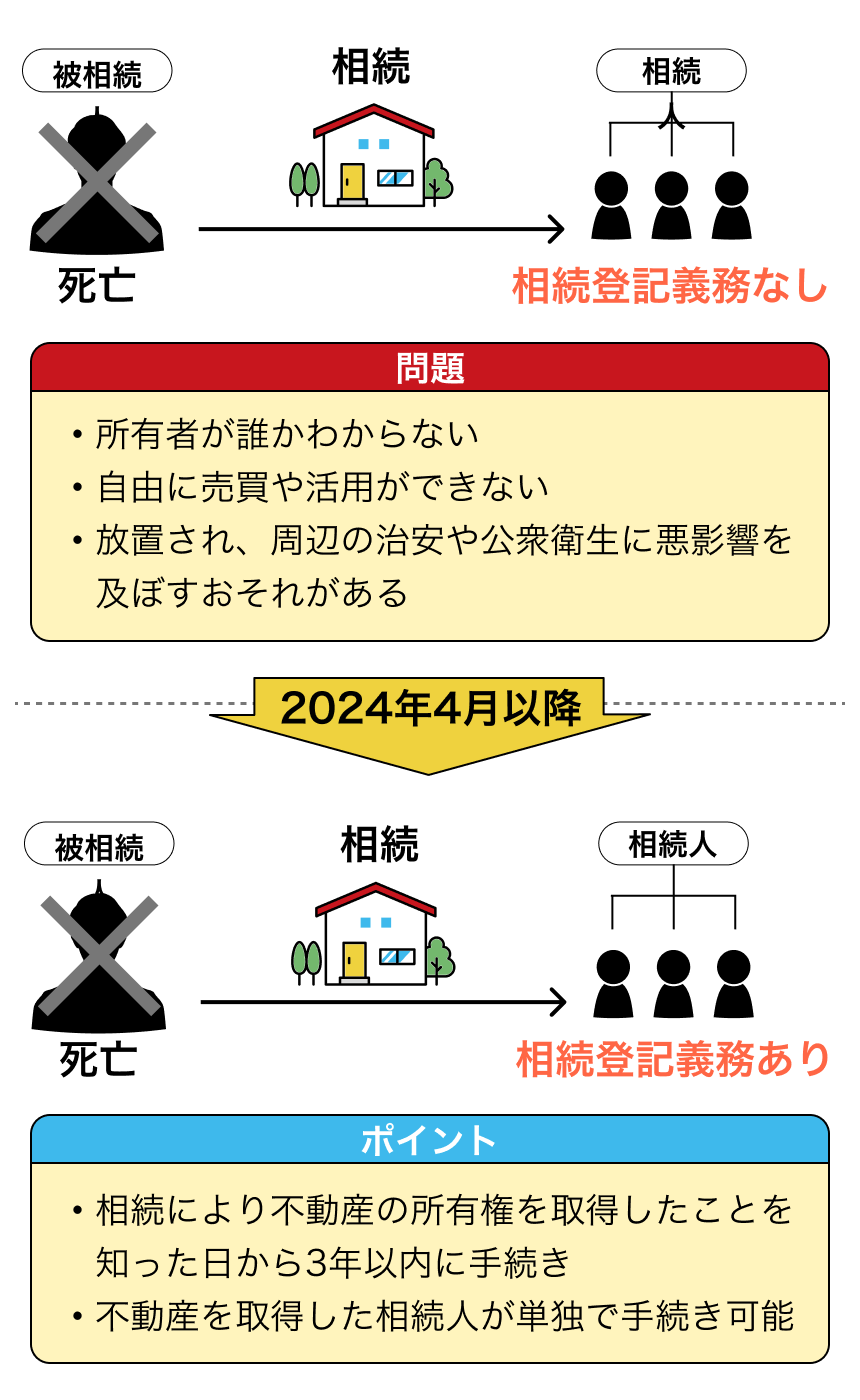

相続登記とは、不動産を所有していた人(被相続人)が亡くなった際、その不動産を引き継ぐ人(相続人)に名義変更する手続きを指します。

民法・不動産登記法の改正により、2024年4月からこの相続登記が義務化されます。相続登記の義務化の背景や改正内容、罰則、相続登記の方法を解説します。

過去の相続登記と義務化の背景

これまでは、相続登記は申請期限が明確化されておらず、不動産相続人が登記手続きを進めなくても罰則等はありませんでした。

そのため、申請をしない相続人も多く、所有者不明の土地が増加していきました。所有者不明の土地が増加すると、以下のようなリスクが懸念されます。

- 不動産会社等が土地を購入したくても、所有者が誰かわからない、または所有者と連絡がつかず、なかなか交渉が進まない

- 土地が放置され、周辺の治安や公衆衛生に悪影響を及ぼすおそれがある(例:第三者による土地の不法占有、不法投棄等)

そこで誰が所有している不動産かわかるよう、民法・不動産登記法を改正し、相続登記の義務化が決定されました。

相続登記義務化の内容

相続登記の義務化に関して、主に3つの変更点があります。

- 相続登記の義務化

- 不動産所有者の住所・氏名の変更登記の義務化

- 登記手続きの一部簡略化

相続登記の義務化

相続人は、相続により不動産の所有権を取得したことを知った日から3年以内に手続き申請が必要です。

一方、2024年3月31日以前に不動産を相続し、まだ相続登記をしていない場合は相続登記の義務化(2024年4月)から3年以内が申請期限となります。

登記手続きの一部簡略化

改正以前は、相続人全員または遺言執行者の協力がないと、名義変更手続きはできませんでした。

しかし、法定相続分で遺産分割するとき不動産を取得した相続人が単独で手続き可能となり、遺贈の場合も受贈者(遺贈を受ける人)が単独で申請可能となります。

【その他】不動産所有者の住所・氏名の変更登記の義務化

相続ではない理由で、不動産所有者の氏名や住所、名称の変更があった場合は、変更日から2年以内が変更登記の期限となります。

こちらは相続登記とは異なり、2026年4月1日から義務化されます。

法改正以前から住所等が未変更ならば、相続登記の義務化(2026年4月から)から2年以内に変更しなければいけません。

参考:

法務省「相続登記の申請義務化に関するQ&A」

相続登記をしないとどうなる?

民法・不動産登記法の改正により、相続登記義務化は2024年4月1日から施行されます。

期限内に登記申請を行わなければ、過料を科せられる可能性があるので注意しましょう。

- 10万円以下の過料:正当な理由がないにもかかわらず、相続登記の期限内に登記申請をしなかった場合

- 5万円以下の過料:正当な理由がないにもかかわらず、住所氏名変更登記の期限内に登記申請をしなかった場合

いずれの場合も正当な理由があればペナルティは受けません。正当な理由にあたるかどうかは個別に決められます。

正当な理由として認められるケースは主に次のとおりです。

- 数次相続(複数の相続が短期間で立て続けに発生すること)が起き、相続人も非常に多く、かつ他の相続人の把握等に多くの時間を要している

- 被相続人の作成した遺言書の有効性や、遺産の範囲等が相続人間で争われ、不動産を誰が引き継ぐか決められない

- 相続登記を申請しなければならない人が事故や重い病気にかかり入院する等、やむを得ない事情がある

- 相続登記を申請しなければならない人がDV被害者等で、生命・身体の安全確保のため、避難を余儀なくされている

- 相続登記を申請しなければならない人が経済的に困窮し、登記に必要な費用を負担できない

参考:

法務省「相続登記の申請義務化に関するQ&A 過料について」

相続登記の方法・費用をわかりやすく解説

2024年4月1日から相続登記が義務化されるので、相続した不動産が未登記ならば速やかに登記手続きを進めましょう。

相続登記の申請方法は窓口、郵送、オンラインいずれかで行います。申請の際に必要となる書類や費用について紹介します。

提出書類

申請書や被相続人・相続人に関して必要となる書類は以下のとおりです。

| 書類等 | 取得方法・手数料 | |

| 登記申請書 | 法務局窓口・ホームページで取得する | |

| 被相続人の戸籍謄本 (改製原戸籍、除籍謄本) |

被相続人の出生から死亡までの戸籍謄本等、被相続人の本籍地の市区町村役場で取得する 手数料:1通450円~750円 |

|

| 被相続人の住民票除票 | 被相続人の住所地の市区町村役場で取得する 手数料:1通200円~300円 |

|

| 相続人全員の戸籍謄本 | 相続人の本籍地の市区町村役場で取得する。遺言で不動産を引き継ぐ者が指定されている場合、不動産相続人の戸籍謄本だけでよい 手数料:1通450円 |

|

| 相続人全員の住民票 |

相続人の住所地の市区町村役場で取得する。ただし、次のようなケースでは不動産相続人の住民票だけでよい。

手数料:1通200円~300円 |

|

| 相続人全員の印鑑登録証明書 | 遺産分割協議を行った際に必要となり、相続人の住所地の市区町村役場で取得する | 手数料:1通200円 |

| 固定資産評価証明書 | 不動産所在地の管轄法務局で取得する | 手数料:1通200円~300円 |

| 収入印紙 | 3万円以下の登録免許税を納付する際、収入印紙での納付ができる。収入印紙は登記申請書に貼付する。法務局・郵便局・コンビニ等で取得可能 | |

| 納付書 | 金融機関または税務署で登録免許税を納めた場合に受け取る書類 | |

| その他 | 被相続人が遺言を作成していた場合は「遺言書」、遺産分割を行った場合は「遺産分割協議書」、代理申請する場合は「委任状」が必要 |

なお、司法書士に相続登記の手続き申請を依頼する場合、5万円〜10万円の報酬がかかります。

提出方法

必要書類の提出は、以下のいずれかの方法で行います。

- 窓口申請:相続した不動産の住所地を管轄する法務局に提出

- 郵送申請:封筒表面に「不動産登記申請書在中」と明記し、書留郵便で相続した不動産の住所地を管轄する法務局へ送付

- オンライン申請:「登記・供託オンライン申請システム」から専用のアプリケーションをインストールし電子申請

登録免許税

申請の際は提出書類の収集等で手数料がかかる他、登録免許税の納付も必要です。

納付税額は、相続不動産の固定資産評価額に0.4%の税率をかけた金額となります。

たとえば固定資産評価額が2,000万円となる不動産を相続した場合、8万円(2,000万円×0.4%)の登録免許税を納付します。

窓口・郵送申請のときは法務局に収入印紙で納めるか、金融機関または税務署に現金で納めます。また、オンラインでの申請も可能です。

参考:

国税庁「No.7191 登録免許税の税額表」

相続登記が難しい場合の対処法

法定された期限内に相続登記は済ませたいものですが、相続人間の遺産分割協議で意見が対立し、話し合いがなかなか進まない場合もあるでしょう。

話し合いがまとまらず、期限内に相続登記が難しいときは「相続人申告登記」制度を利用します。

法務局で相続人申告登記を行い、被相続人が亡くなった事実や、自らが相続人である旨を申告すると、相続登記申請義務を履行したものとみなされます。

こちらの登記を行えば、登記簿に申告者の氏名・住所等が記録されます。なお、本制度は登記義務を免れる予備的な手続きである点に注意しましょう。

相続人申告登記後に遺産分割協議が成立し、正式に不動産相続人が決まったなら、その遺産分割日から3年以内に相続登記をしなければいけません。

参考:

法務省「相続登記の申請義務化に関するQ&A 相続人申告登記について」

生前贈与の加算期間(持ち戻し)が3年から7年に

生前贈与とは、被相続人が生存中に財産を相続人等へ贈与する方法です。生前贈与は相続人の相続税負担を軽減するため、被相続人が行う節税対策です。

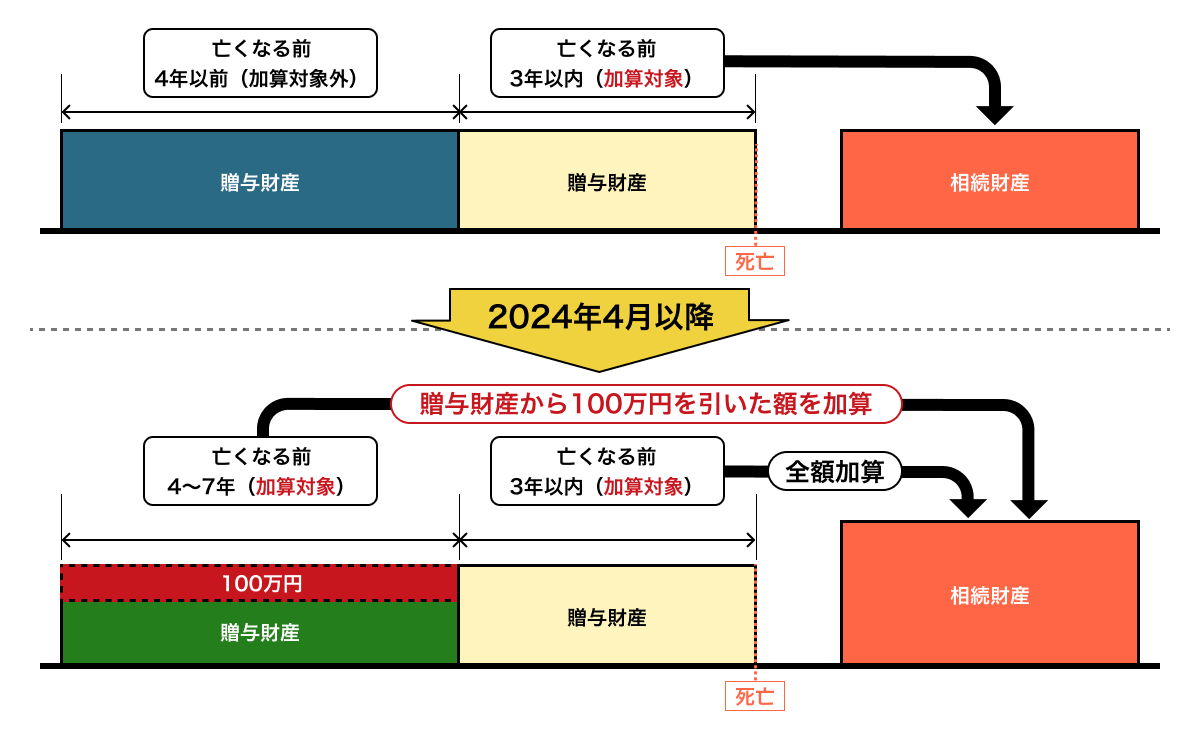

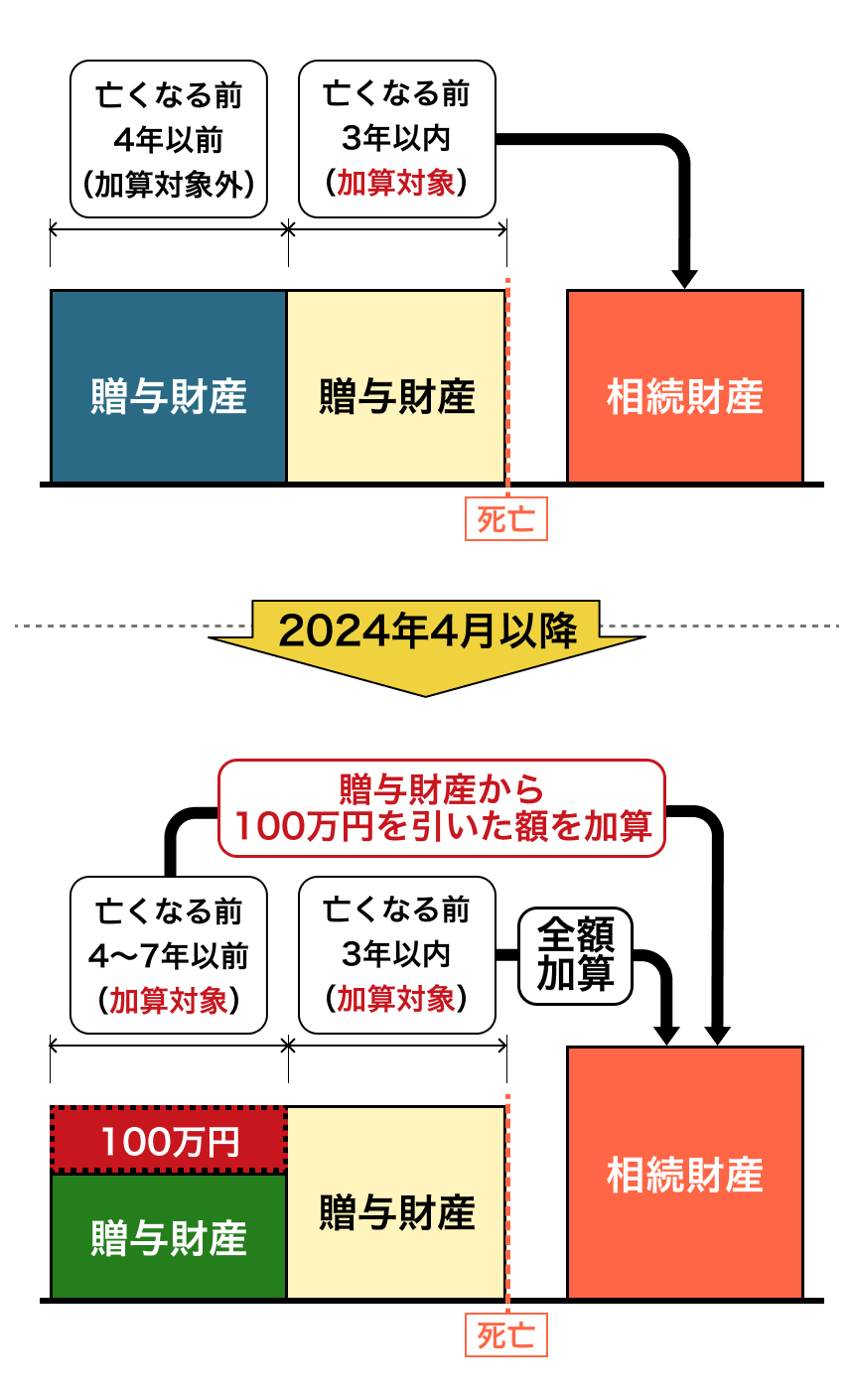

ただし、基本的に相続開始前3年以内の贈与額分は、「生前贈与加算」として相続財産に加算されていました。

この生前贈与加算に該当する期間は、2024年1月1日から7年に延長されています。

こちらでは生前贈与加算の計算方法、生前贈与加算の対象者および対象外となる人を解説します。

参考:

国税庁「No.4161 贈与財産の加算と税額控除(暦年課税)」

生前贈与加算の改正内容

自分の不要な不動産を売却して現金化し、「相続のとき家族が遺産を分けやすいように準備しておきたい。」と考える方々が多いのではないでしょうか。

しかし、自分の財産を現金化しても相続税の対象となるので、相続人に重い税負担が課せられるかもしれません。

生前贈与を行えば、被相続人の財産を減らし相続税の負担軽減が可能な他、受贈者(贈与される人)1人につき年間110万円の贈与額で収まれば、贈与税がかかりません。

この仕組みは「暦年贈与」と呼ばれています。

ただし、相続開始前の一定期間内の贈与額分は「生前贈与加算」として、たとえ年間110万円の贈与額に抑えられていたとしても、その贈与額分が相続財産に加算されます。

2024年1月1日以降、生前贈与加算に該当する期間が相続開始前3年から7年に延長されました。生前贈与加算の改正により、以前ほどの節税効果が得られなくなる可能性もあります。

100万円控除とは?

生前贈与加算が7年に延長されたといっても、たとえば相続開始前7年以内の贈与額分が770万円だった場合、その全額が相続財産に加算されるわけではありません。

それまでの生前贈与加算分(3年)を超えた4年間の暦年贈与に関しては、総額100万円まで相続財産に加算しない仕組みをとります。

つまり、相続開始前7年以内の贈与額分が770万円で、相続開始前3年の生前贈与加算分が330万円、延長された4年間の生前贈与加算分が440万円の場合、次のように100万円が控除されます。

- 相続開始前3年の生前贈与加算分330万円+(延長4年間の生前贈与加算分440万円-100万円)=660万円

660万円が生前贈与加算として相続財産に加算されます。

参考:

国税庁「令和5年度相続税及び贈与税の税制改正のあらまし(令和5年6月)」

生前贈与加算の対象となる人・対象とならない人

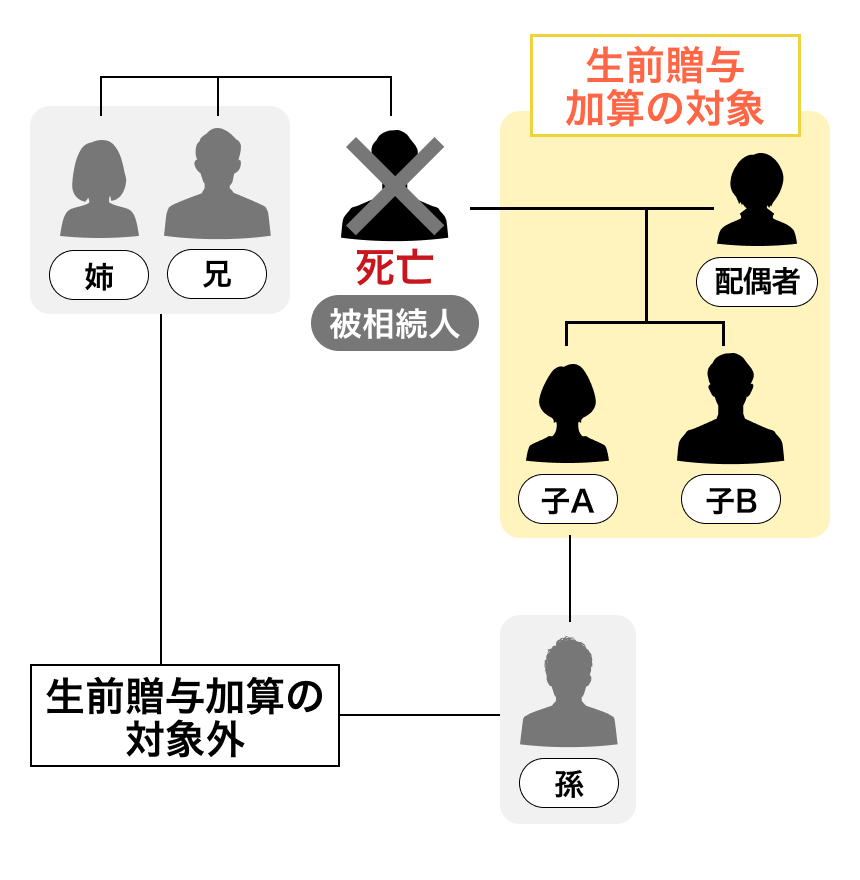

受贈者が誰であるかによって、生前贈与加算の対象となるか否かが分かれます。

生前贈与加算の対象となるのは、将来相続人になる人が該当します。たとえば被相続人に配偶者、子A・子B、孫(子Aの子)、兄弟姉妹がいる場合、生前贈与加算の対象となるのは配偶者と子ABに贈与した場合です。

一方、被相続人の孫および被相続人の兄弟姉妹に贈与しても対象外です。

被相続人の孫は子Aの子なので、基本的に子Aが被相続人よりも早く亡くなるか相続放棄等をしない限り、被相続人の遺産を引き継ぐ法定相続人とはなりません。

被相続人の兄弟姉妹は、相続発生前に子AB・孫が全員死亡または相続放棄等をしない限り、法定相続人とはなりません。

また、被相続人が子の嫁または婿、友人・知人に贈与した場合も、彼らは法定相続人に当たらないので生前贈与加算の対象外です。

生前贈与加算の注意点と対処法

たとえ法定相続人に生前贈与を行ったとしても、以下のようなケースがあれば、生前贈与加算の対象外となります。

- 生前贈与された法定相続人が相続放棄をした場合

- 遺産分割協議をしても、相続財産を一切取得しなかった法定相続人

相続放棄とは被相続人の権利義務の承継を拒否する意思表示です。家庭裁判所に申述書を提出し受理されると、申述した人は相続人でなかったことになります。

一方、法定相続人ではない人に生前贈与をしても、ケースによっては生前贈与加算の対象となる場合があるので注意しましょう。次のようなケースが該当します。

- 法定相続人ではないが、遺言で遺産を贈与された人

- 生命保険の死亡保険金の受取人として指定されていた人

相続の他に遺贈で財産を取得した人も対象です。また、死亡保険金は「みなし相続財産」に該当するので、それを受け取った人にも適用されてしまいます。

みなし相続財産とは、民法上の相続財産ではないものの、相続税を計算するとき相続財産とみなして相続税を課税する財産です。

相続時精算課税制度も改正

生前贈与には暦年贈与の他、「相続時精算課税」が用意されています。本制度も改正されました。

相続時精算課税は、原則として60歳以上の父母または祖父母から18歳以上の子(孫)へ贈与が行われるとき、子(孫)の選択で利用できます。

本制度は2,500万円分の課税を、相続が発生するまで猶予される仕組みです。つまり、相続時にこの制度で贈与された分も課税対象となります。

以前は相続時精算課税と暦年課税の併用ができませんでした。しかし、2024年1月からは特別控除2,500万円分に加え、年間110万円までの基礎控除が認められます。

暦年贈与は生前贈与加算が7年に延長され節税し難くなった反面、相続時精算課税で控除可能な金額は増加しています。

参考:

国税庁「No.4103 相続時精算課税の選択」

不動産取引に課される税金の優遇措置が延長

2024年度税制改正において、不動産に関する減税措置が概ね2年〜3年延長されました。

延長された減税措置について説明します。

参考:

国土交通省「令和6年度 国土交通省税制改正概要」

固定資産税

新築住宅や耐震改修等を行った一定の住宅に関する固定資産税の減額措置が、延長の対象です。

以下3つの固定資産税の減額措置が、いずれも適用期限を2026年3月31日まで延長されました。

- 新築住宅に係る固定資産税の減額措置

- 認定長期優良住宅に係る固定資産税の減額措置

- 耐震改修等を行った一定の住宅に係る固定資産税の減額措置

新築住宅に係る固定資産税の減額措置

新築住宅の固定資産税が1/2に減額される措置で、減額される期間は次のとおりです。

- 新築住宅:3年間

- 新築住宅で3階建て以上の耐火建築物等:5年間

参考:

国土交通省「新築住宅に係る税額の減額措置」

2026年(令和8年)3月31日まで延長

認定長期優良住宅に係る固定資産税の減額措置

認定長期優良住宅の固定資産税が1/2に減額される措置で、減額される期間は次のとおりです。

- 認定長期優良住宅:5年間

- 認定長期優良住宅のマンション:7年間

参考:

国土交通省「認定長期優良住宅に関する特例措置」

2026年(令和8年)3月31日まで延長

耐震改修等を行った一定の住宅に係る固定資産税の減額措置

一定の耐震改修等・要件を満たした住宅の翌年度分の固定資産税が、1/2に減額される措置です。

参考:

国土交通省「耐震改修に係る固定資産税の低減措置」

2026年(令和8年)3月31日まで延長

登録免許税

一般住宅や特定認定長期優良住宅等を対象とした登録免許税の軽減措置が、延長の対象です。下表の軽減措置はいずれも適用期限を2027年(令和9年)3月31日まで延長されました。

所有権保存登記:新築した住宅の所有者を公に記録する方法

| 住宅 | 登録免許税の軽減措置 |

| 一般住宅 | 0.40%→0.15% |

| 特定認定長期優良住宅および認定低炭素住宅 | 0.40%→0.10% |

所有権移転登記:住宅の所有権の移動を公に記録する方法

| 住宅 | 登録免許税の軽減措置 |

| 一般住宅 | 2.0%→0.30% |

| 特定認定長期優良住宅(一戸建て以外) | 2.0%→0.10% |

| 特定認定長期優良住宅(一戸建て) | 2.0%→0.20% |

| 認定低炭素住宅 | 2.0%→0.10% |

| 特定増改築等がされた住宅 | 2.0%→0.10% |

抵当権設定登記:抵当権が設定された住宅である事実を外部に示す方法

| 目的 | 登録免許税の軽減措置 |

| 住宅取得資金の貸付け等 | 0.40%→0.10% |

印紙税

不動産を譲渡する際の契約書等に係る印紙税の税率が軽減される特例措置も、2027年(令和9年)3月31日まで適用期限が延長されました。

軽減措置は下表のように継続されます。

| 契約金額 | 印紙税の軽減措置 |

| 10万円超え50万円以下 | 400円→200円 |

| 50万円超え100万円以下 | 1,000円→500円 |

| 100万円超え500万円以下 | 2,000円→1,000円 |

| 500万円超え1,000万円以下 | 10,000円→5,000円 |

| 1,000万円超え5,000万円以下 | 20,000円→10,000円 |

| 5,000万円超え1億円以下 | 60,000円→30,000円 |

| 1億円超え5億円以下 | 100,000円→60,000円 |

| 5億円超え10億円以下 | 200,000円→160,000円 |

| 10億円超え50億円以下 | 400,000円→320,000円 |

| 50億円超 | 600,000円→480,000円 |

| 契約書等に金額の記載がない場合 | 200円 |

不動産取得税

不動産取得税に関しては2027年(令和9年)3月31日まで延長するものがあります。

2027年3月31日まで延長されるものは以下のとおりです。

- 宅地評価土地の取得に係る不動産取得税の課税標準を価格の2分の1とする特例措置

- 住宅および土地の取得に係る不動産取得税の標準税率(本則4%)を3%とする特例措置

空き家特例

空き家特例は、相続または遺贈により取得した被相続人の住宅や土地を一定期間内に売却し、要件に該当した場合、譲渡所得の金額から最高3,000万円が控除される制度です。

本特例は適用期限が2027(令和9年)年12月31日まで延長されました。

本特例が適用される空き家は、相続開始の直前まで被相続人が使用していた住居で、1981年5月31日以前に建築され、区分所有建物でないこと等が要件とされます。

参考:

国税庁「No.3306 被相続人の居住用財産(空き家)を売ったときの特例」

その他知っておくべき不動産関連の法改正

2024年は、他にも不動産に関連する法改正があります。知らずに損をすることがないように確認しておきましょう。

タワマン節税の税制改正

税制改正前はタワーマンションの特性を活かし、相続税評価額を実際の時価より大幅に軽減する手法がとられました。

それがタワーマンション節税(タワマン節税)です。改正により、このタワマン節税は大幅な影響を受ける可能性があります。

参考:

国税庁「居住用の区分所有財産」の評価が変わりました

タワマン節税改正の経緯

タワーマンションは土地に関する1住戸あたりの敷地面積が狭く、一戸建て住宅より相続税評価額は低い傾向があります。

また、建物自体は高層階であるほど市場価格が高くなるので、相続税評価額との乖離が大きい特性もあり、富裕層の有効な相続税対策として利用されてきました。

しかし、タワマン所有者と、それ以外の人との納税に関する公平性が問題視され、2024年1月1日から新たな相続税評価額の評価方法が導入されました。

タワマン節税の改正ポイント

2024年1月1日以降は、国税庁が定めたマンションの相続税評価額の評価方法を使用しなければなりません。

- 改正前の評価方法:1階の評価額+0.25%×(階数-1)

- 改正後の評価方法:現行評価額 × 評価乖離率 × 評価水準(最低評価水準0.6)

今回の改正で、実際の市場価格と相続税評価額との乖離は大幅に修正され、タワーマンションを利用した節税効果は薄れると指摘されています。

なお、新たな評価方法は改正以降、相続または贈与で得たタワマンをはじめマンション全体に適用されます。改正後、購入したマンションだけに限定されていない点へ注意しましょう。

区分所有法の改正

区分所有法は2024年の通常国会にて改正案の提出が予定されています。中間試案は既に完成しています。

区分所有法の改正経緯と改正内容を説明します。

区分所有法改正の経緯

昨今では築40年以上の古いマンションが急増し、老朽化による給排水管の漏水、外壁の剥落、鉄筋の露出・腐食のリスクが高くなっており、このようなマンションは速やかな建替え事業を進める必要があります。

また、古いマンションほど区分所有者が所在不明、または連絡先不通となっているケースも多いです。

区分所有者の参加がなければ、区分所有建物(マンション)の管理等に関する集会の決議に支障が出るおそれが指摘されています。

その他に地震や津波等で区分所有建物が被災した場合、迅速な再生を図る必要性も高まっています。

そこで今回の改正では、区分所有建物の管理・再生の円滑化、被災区分所有建物の再生の円滑化が検討されています。

区分所有法の改正内容(中間試案)

区分所有建物の管理の円滑化に関しては、以下のような新制度の導入、決議の改正が検討されています。

- 除外決定の裁判制度の創設:所在不明等の区分所有者を集会決議の母数から除外する制度

- 出席者による多数決での決議

- 区分所有建物管理に特化した財産管理制度の創設:所有者不明専有部分管理制度、管理不全専有部分管理制度等

- 共有部分変更決議の多数決要件の緩和:共有部分の大規模耐震補強工事の決定等

区分所有建物再生の円滑化に関しては以下のとおりです。

- 建替え決議の多数決要件4/5からの緩和

- 建物・敷地の一括売却、建物取壊し、一棟リノベーションの全員同意から多数決への緩和

被災した区分所有建物の再生に関しては、主に多数決要件の緩和が検討されています。

- 区分所有建物の災害による大規模一部滅失の場合:建替え決議、建物敷地売却決議、取壊し決議等の多数決要件の緩和

- 区分所有建物の災害による全部滅失の場合:再建決議、敷地売却決議等の多数決要件の緩和

区分所有法は、2024年内の改正に向けて議論が進んでいます。今後も動向を追っていく必要があります。